打造複利系統,活出富足人生。

美股太貴了嗎? 巴菲特這檔重要持股恐被高估

近期是否處在股市泡沫的新聞不斷,尤其是前幾周 Open AI 執行長 Sam Altman 認為目前正處在AI泡沫中,引發投資人劇烈討論。

那麼,我們現在真的處在美股泡沫中嗎?或許,我們可以從美國金融股的評估來拆解,其中就包括了巴菲特的一檔持股:美國運通 (AXP)。

金融股與美國股市的關係

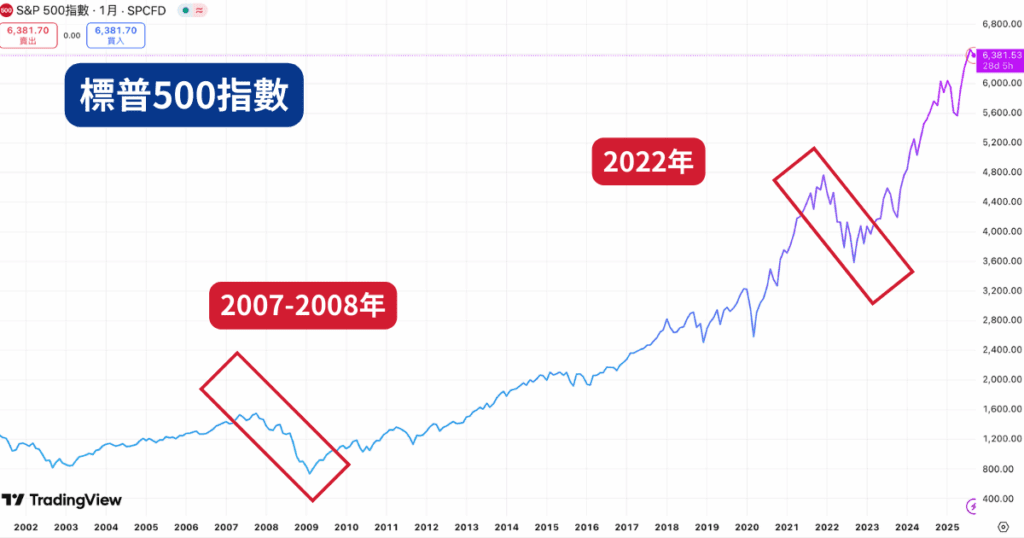

在分析美股大盤貴不貴的時候,金融股是我判斷的重大依據之一,金融產業是景氣週期非常明顯的族群,只要大部分美國金融股估值過高,股市整體偏貴的機率就更大。

美國運通(AXP)是巴菲特旗下公司波克夏・海瑟威持股超過20年、主要經營信用卡的金融服務公司,股價景氣循環週期特性非常強,把它拿來輔助分析美股股市是否過熱,相當合適。

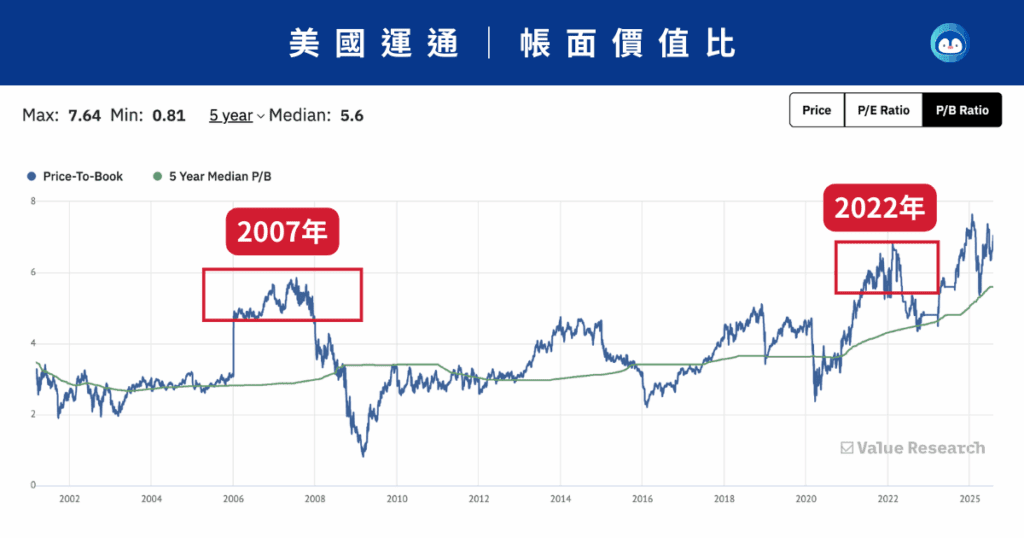

自2001年以來,美國運通的帳面價值比只要超過 5,該股跟美股大盤都會面臨修正,包括2008年、2022年。

2007年美國運通的帳面價值比約5.5、2022年約6.0、而現在2025年美國運通的帳面價值比更是達到了驚人的 7.2,以過去10年帳面價值比中位數4.43的成熟公司來看,大於 7 的P/B Ratio 是個相當驚人的估值。

一些大型銀行股,估值可能也偏高

美國運通只是其中的一個案例,當你看更多其他的金融股,你會發現一些美國金融股都有偏高的疑慮。

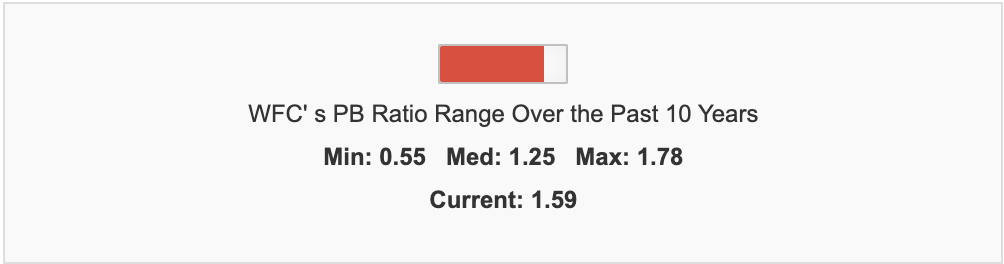

富國銀行(WFC)過去10年的帳面價值比中位數約在1.25,而現今已經漲到了約1.6,估值比中位數高約30%。

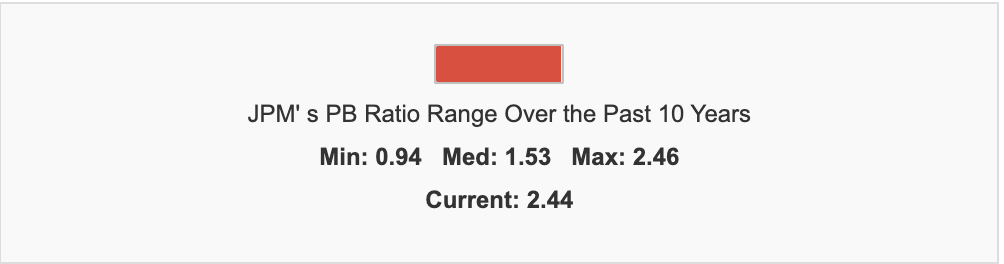

摩根大通(JPM)過去10年的帳面價值比中位數約1.53,而目前的帳面價值比約 2.4,估值比中位數高約60%。

接下來的資產配置?

我自己可能會對於投資更保守一點,轉為投資波動較小的資產或增加身上現金的比例,以應對未來1-2年的變化,如果真的遇到股市下跌的情況,還可以買進更多便宜又體質良好的股票。

那麼,美股會跌嗎?很難說,未來股市走向難以預測,但我認為以金融股與大盤高連動性的角度來看,美股目前整體估值是偏高的,大量投資美國金融股,現在可能不是好時機。

免責聲明:本文所載內容僅為作者個人觀點與市場觀察,所提及的任何證券、金融產品或投資策略,不構成投資建議。在進行任何投資決策前,建議讀者應依自身財務狀況,謹慎評估風險。

延伸閱讀: